Lapsilisät leikkuriin?

Vuonna 1948 toteutettu lapsilisä oli ensimmäinen universaalinen, kaikille tiettyyn ikäryhmään kuuluville yhtäläisesti maksettava tulonsiirto Suomessa. Pekka Kuusi summeerasi 60-luvun sosiaalipolitiikka -kirjassaan lapsilisän vaikutuksia:

”Pohjois- ja Koillis-Suomen pienviljelijäperheissä, missä Putkinotkon tapaan yhäkin oli puutetta usein kaikesta muusta paitsi lapsista, niissä lapsilisärahat lankesivat mannana taivaasta isoavaan maahan. … lapsilisäjärjestelmästä näyttikin pian muodostuvan yhteiskuntajärjestyksemme kallisarvoinen ja koskematon osa, johon ei hallitusherroilla ollut puuttumista.”

Maaliskuun kehysriihessä ”hallitusherrat” kuitenkin puuttuivat lapsilisiin, joihin esitettiin 8,4 prosentin leikkausta. Järjestelmän ”kallisarvoisuuden” vuoksi ei ole yllätys, että päätöstä on moitittu rajusti. Ensinnäkin on moitittu voimallisesti sitä, että lapsilisät ylipäätään on valittu säästökohteeksi. Toisekseen on moitittu tapaa, joilla lapsilisiä leikataan. Hallitushan valitsi juustohöylämäisen yleisleikkauksen. On esitetty, että yleisen ”juustohöyläyksen” sijaan lapsilisien verotus olisi parempi leikkauskeino. Eräät keskustelijat ovat myös vaatineet lapsilisien tekemistä tulovähenteisiksi, jolloin etuus olisi sitä pienempi mitä suuremmat tulot ovat. Onpa jopa vaadittu lapsilisien poistamista kokonaan suurituloisilta. Tulisi siis siirtyä tarveharkintamalliin, jossa etuudet kanavoitaisiin köyhille perheille. Tämä keskustelu oli eduskunnassa pinnalla myös 1990-luvun laman hoidossa. Tarjoutuivatpa eräät kansanedustajat tuolloin vapaaehtoisesti luopumaan omista lapsilisistään.

Pieniä justeerauksia vai periaatteellisia muutoksia?

Amerikkalainen valtio-oppinut Peter Hall on erottanut kolmen asteisia sosiaalipolitiikan muutoksia. Ensimmäisen asteen muutoksissa tehdään justeerauksia olemassa olevaan järjestelmään esimerkiksi leikkaamalla etuja. Järjestelmän toimintalogiikkaa ei muuteta. Toisen asteen muutoksissa järjestelmää muutetaan voimakkaasti aiemman päämäärän saavuttamiseksi. Instrumentit uusitaan. Kolmannen asteen muutoksissa valitaan uudet tavoitteet ja usein myös kokonaan uudet välineet päämäärän saavuttamiseksi. Kyseessä on siis järjestelmän syvällinen muutos.

Suomen hallituksen tavoitteena maaliskuun kehysriihessä oli yrittää etsiä riittävästi julkistalouden säästöjä. Säästöjen saavuttamiseksi oli tarjolla joukko keinoja, joissa kaikissa oli omat hyvät ja huonot puolensa – tai huonot ja vielä huonommat puolensa. Eräät voidaan luokitella ensimmäisen asteen teknisiksi muutoksiksi, toiset taas lähenevät Hallin kuvaamaa kolmannen asteen periaatteellista muutosta.

Hallituksen esitystä ”juustohöylästä” voidaan pitää ensimmäisen asteen muutoksena. Järjestelmän rakennetta tai perusajatusta ei muuteta. Esitys sopii perhepoliittisen tasauksen ja universaalisuuden periaatteeseen. Periaatteita ei muuteta vaikka maksettavien etuuksien tasoa lasketaan. ”Juustohöylää” voidaan perustella – jos niin halutaan tehdä – myös sillä, että leikkaus on hallinnollisesti helppo toteuttaa: uusia järjestelmiä tai uutta hallintobyrokratiaa ei tarvita. Sen sijaan leikkaukset vaikeuttavat pienituloisten asemaa, lisäävät lapsiköyhyyttä ja toimeentulotukimenoja.

Emme tässä kirjoituksessa ota kantaa siihen, onko oikein tai väärin leikata lapsilisiä tai pitääkö tehdä ensimmäisen, toisen tai jopa kolmannen kertaluokan uudistuksia. Se on poliittisen keskustelun ja poliittisten päättäjien tehtävä – viimekädessä siis eduskunnan. Tavoitteemme on tuoda esiin eräitä lapsilisiin liittyviä periaatteellisia näkökohtia, ja mikrosimuloinnin keinoin arvioida päivänkohtaisessa keskustelussa esillä olleita eri leikkausvaihtoehtoja ja niitten mahdollisia seurausvaikutuksia mitä tulee julkistalouteen, tulonjakoon ja köyhyyteen. Meno- ja tulonjakovaikutukset on arvioitu SISU-mikrosimulointimallilla (mallin esittely: http://www.stat.fi/tup/mikrosimulointi/ominaisuudet.html(Avautuu uuteen välilehteen)).

Onko lapsilisä kustannusten vai tulontasauksen väline?

Keskeisin ajatus nykyisessä lapsilisäjärjestelmässä on perhekustannusten tasaus. Lapsilisä on eräänlainen kulukorvaus. Tavoite on tasata lapsista aiheutuneita kustannuksia lapsiperheiden ja muiden kotitaloustyyppien välillä. Tarkoituksena ei niinkään ole tasata tuloja rikkaiden ja köyhien välillä. Muut tulonsiirrot ja verotus hoitavat tätä tehtävää. Lapsilisien kulukorvausluonteeseen liittyy se, että etuus on universaalinen: sitä maksetaan jokaisesta alle 17-vuotiaasta lapsesta perheen tuloista tai varallisuudesta riippumatta.

Vaikka lapsilisä onkin korvaus lasten aiheuttamasta lisäkulutustarpeesta, lapsilisällä on ollut myös oma merkityksensä lapsiperheitten köyhyyden lievittämisessä – kuten Pekka Kuusikin totesi. Huoli lapsiperheitten tulotasosta ja ennen muuta monilapsisten perheitten köyhyysriskistä johti siihen, että vuodesta 1962 lapsilisää on maksettu porrastetusti lapsimäärän mukaan eli lapsikohtainen lisä suurenee perheen lapsimäärän kasvaessa. Köyhyyden vähentämistavoitteen ohella uudistuksella toivottiin olevan positiivisia väestöpoliittisia vaikutuksia. Perhekustannusten tasauksen ohella lapsilisäjärjestelmälle on siis asetettu toissijaisina tavoitteina köyhyyden lievittäminen ja syntyvyyden lisääminen.

Lapsilisä on suurin perheille maksettava sosiaaliturvaetuus. Helmikuussa 2014 lapsilisää saavia perheitä oli kaikkiaan 555 861 ja lapsia hieman yli miljoona, tarkalleen 1 011 601. Lapsilisää maksetaan nykyisellään ensimmäisestä lapsesta 104 €, toisesta lapsesta 115 €, kolmannesta 147 €, neljännestä 168 € ja jokaista seuraavasta lapsesta 190 €. Yksinhuoltajien lapsilisää korotetaan 49 euroa lasta kohden. Kaikkineen lapsilisää maksettiin vuonna 2013 noin 1,5 miljardia euroa.

Lapsilisän laajuus ja menojen suuruusluokka tarjosikin hallitukselle mahdollisuuden pienentää merkittävästi valtion menoja ilman, että etuuden leikkaus yksittäiselle etuuden saajalle olisi mittaluokaltaan tavattoman suuri. Lapsilisän leikkaaminen ei kuitenkaan ole poliittisesti helppoa, sillä se on ”yhteiskuntajärjestyksemme kallisarvoinen ja koskematon osa”, johon kajoaminen herättää suuria (poliittisia) intohimoja. Lapsilisän varsinaiseen leikkaamiseen ei olekaan ryhdytty kuin kerran aikaisemmin sen 66-vuotisessa historiassa. Vuonna 1995 – julkisen talouden kannalta syvimmän laman aikaan – lapsilisiä leikattiin. Toki maan hallitukset ovat huomaamattomasti leikanneet lapsilisiä muulloinkin. Lapsilisien suuruus on määritetty nimellisellä rahanmäärällä, mutta määrää ei ole sidottu indeksiin ennen vuotta 2011. ”Ei-päätöksillä” on pystytty huomaamattomasti – niin halutessa – leikkaamaan lapsilisiä. Inflaatio on tehnyt hiljaisesti mutta tehokkaasti likaisen työn. Lapsilisän ostovoima on siis vaihdellut suuresti ilman näkyviä leikkauksiakin Esimerkiksi vuosien 1994 ja 2013 välillä yhdestä lapsesta maksettavan lapsilisän reaaliarvo laski 21 prosenttia.

Juustohöylää?

Taulukossa 1 on arvioitu neljän erilaisen juustohöylän vaikutuksia. Kolmessa ensimmäisessä mallissa leikkausprosentteja on nostettu viidestä kymmeneen prosenttiin. Välitilana on seitsemän prosentin höylä. Kymmenen prosenttia vastaa suuruudeltaan vuonna 1995 tehtyä leikkausta. Neljännessä mallissa lapsilisän määräytymisperusteita on muutettu siten, että kahdesta ensimmäisestä lapsesta maksettaisiin 100 euroa lasta kohden ja sen jälkeen 150 euroa jokaisesta lapsesta. Näillä oletuksilla on simuloitu, kuinka suuri säästö valtiontaloudelle kustakin vaihtoehtoisesta leikkauksesta syntyisi. Niin ikään taulukkoon on laskettu mahdollinen lisääntynyt tarve toimeentulotukeen, lapsiköyhyysasteen muutos (%-yksikköä) ja eriarvoisuutta mittaavan Gini-kertoimen muutos (yksikköä)¹.

Taulukko 1. Lapsilisien leikkaus 5, 7 ja 10 prosenttia sekä etuusmäärien muutos 100 ja 150 euroon (laskelmat vuoden 2014 tasossa).

Valtiontalouden säästö on luonnollisestikin sitä suurempi, mitä suuremmalla terällä höylätään. Viiden prosentin leikkurissa suoria menosäästöjä tulisi noin 70 miljoonaa, toimeentulotuen tarve kasvaisi kolmella miljoonalla eurolla. Tuloeroissa ja lapsiköyhyydessä muutokset eivät olisi kovin suuria. Lapsiköyhyydessä muutosta voi verrata simuloidun köyhyysasteen 13,3 prosentin lähtötasoon, Gini-kertoimessa lähtötasona on 27,9. Kymmenen prosentin leikkuri kaksinkertaistaisi vaikutukset. Malli, jossa etuuden määräytymisperusteita muutetaan 100 ja 150 euroksi, tuottaa lähes saman tuloksen kuin välimalliksi simuloitu seitsemän prosentin leikkaus.

Tasaetua?

1990-luvun laman hoidossa lapsilisät olivat myös leikkauslistalla. Pohdittiin kaikista lapsista samansuuruiseen lapsilisään siirtymistä. Tuolloinkin perimmäisenä syynä oli valtion heikko talous. Siirtymistä perusteltiin myös sillä, että kulukorvauksen periaatteen mukaan kulujen tulisi mittakaavaetujen vuoksi itse asiassa vähentyä toisen lapsen kohdalla. Ei tarvita uusia vaunuja, vaatteita voi kierrättää jne. Vastaavankaltaisia mittakaavaetuja sovelletaan mm. OECD ja EU:n kulutusyksikkölaskelmissa. Kulut voivat toki hyppäyksenomaisesti nousta, kun siirrytään yksi- tai kaksilapsisesta perheestä useampilapsiseen perheeseen: tarvitaan tilavampi asunto, uusia vaatteita, isompi auto jne. Tilastokeskuksen (http://www.stat.fi/til/tjt/2012/01/tjt_2012_01_2014-03-20_kat_004_fi.html) mukaan kaksilapsisten perheitten köyhyysriski 60 prosentin köyhyysrajalla mitattuna oli vuonna 2012 kuutisen prosenttia. Useampilapsisten perheiden riski oli kaksinkertainen. Edellisen taulukon (taulukko 1) neljännessä mallissa tarkasteltiin alustavasti porrastusta joka tapahtuisi juuri siirryttäessä kahdesta useampaan lapseen.

Taulukossa 2 puolestaan esitetään, millaisia säästö- ja muita seurausvaikutuksia täysin tasasuuruiseen lapsilisään siirtymisellä olisi. Jos kaikista lapsista maksettaisiin nykyisin ensimmäisestä lapsesta maksettavan lapsilisän suuruinen etuus (104,19 €) valtiontaloudelle syntyisi noin 129 miljoonan säästö. Samalla kuntien maksaman toimeentulotuen tarve kasvaisi noin 10 miljoonalla ja köyhyysriski kasvaisi 0,62 prosenttiyksikköä. Jos edelliseen yhdistettäisiin yksinhuoltajakorotuksen alentaminen nykyisestä 48,55 eurosta 30 euroon, säästö kasvaisi 166 miljoonaan, toimeentulotuen tarve lisääntyisi 20 miljoonalla ja lapsiköyhyys 0,80 prosenttiyksiköllä. 100 euron lapsilisillä saavutettaisiin suurempi säästö, mutta vastaavasti hintana olisivat kasvaneet toimeentulotukimenot ja lisääntynyt lapsiköyhyys.

Taulukko 2. Lapsilisä maksetaan samansuuruisena kaikista lapsista. Maksetaan kaikista lapsista 104,19€ tai 100 €/lapsi ja 30€ yksinhuoltajakorotus (laskelmat vuoden 2014 tasossa).

Oma keskustelunsa on se, pidetäänkö lapsilisää lapsiköyhyyden lieventäjänä vai kulukorvauksena. Oletetaan hetken, että pääpaino asetetaan köyhyyden vähentämiseen. Tuloköyhyystarkastelut perustuvat kotitalouteen tulevaan tulovirtaan, johon vaikuttavat vanhempien työssäkäynti, tulot, saadut tulonsiirrot ja maksetut verot. Lapsiperheiden köyhyys vaihtelee lapsen iän mukaan. Perheissä, joissa lapset ovat alle kolmivuotiaita, köyhyysriski on korkeampi kuin perheissä, joissa lapset ovat 4-13 -vuotiaita. Tätä taustaa vasten voitaisiin siis miettiä sitä, että tulisiko etuuksia porrastaa jotenkin myös lasten iän mukaan. Suomessahan itse asiassa maksettiin vuosina 1973–1994 ns. vaippalisää alle kolmevuotiaista lapsista. Perheiden, joissa lapset ovat alle kolmevuotiaita, pienet tulot johtuvat yhtäältä siitä, että vanhemmat ovat nuoria ja toisaalta siitä, että heidän vakiintumisensa työmarkkinoille ei vielä ole kovin vahvaa. Myös palkkataso on usein alhaisempi kuin pitempään työmarkkinoilla olleilla. Ennen muuta pienten lasten äitien työssäkäyntiaste on alhainen. Sen sijaan kouluikäisten lasten vanhemmat – myös äidit – ovat työmarkkinoilla, mikä parantaa perheen kokonaistuloja. Nämä työmarkkinaperäiset tekijät selittävät köyhyysaste-eroja. Voidaankin kysyä, missä määrin näitä eroja tulisi kompensoida lapsilisäjärjestelmän kautta.

Kulutuspohjaisissa tarkasteluissa näkökulma on kotitaloudesta ulospäin suuntautunut rahavirta. Kulutustutkimusten perusteella tiedämme, että kulutusmenot ovat sitä suuremmat, mitä vanhemmasta lapsesta on kyse. Mikäli pidämme kiinni siitä, että lapsilisä on kulukorvaus, lapsilisien tulisikin kasvaa lapsen iän myötä. Kulutusyksikkölaskelmissa tämä onkin otettu huomioon siten, että lapsen täytettyä 14 vuotta hänen kulutusyksikkölukunsa² nousee aikuisen tasolle. Niin tai näin, nämä pohdiskelut osoittavat, että lapsilisiin voidaan sisällyttää monia toisilleen vastakkaisia tavoitteita ja riippuen valituista tavoitteista, päädytään erilaisiin ratkaisumalleihin. Kaikille löydetään hyvät perustelut.

Verotusta?

Lapsilisien verottaminen oli poliittisella agendalla myös ratkottaessa 1990-luvun talouslamaa. Lapsilisien verotus oli esillä ns. Sailaksen listalla. Poliittinen keskustelu oli kuumaa ja tuolloin verollepano torjuttiin. Samat teemat ovat esillä nytkin. Tämän hetkisessä keskustelussa verollepanoa on poliittisessa retoriikassa perusteltu sosiaalisella oikeudenmukaisuudella. On esitetty, että verollepano olisi ”juustohöylää” oikeudenmukaisempi ratkaisu: progressiivinen verotus leikkaa eniten suurituloisilta, tuloerot kaventuvat eikä köyhyys lisäänny. Ratkaisu tuntuu nopeasti ajatellen helpolta ja linjakkaalta tavalta kohdentaa lapsilisiä sinne missä tarve on suurin. Lapsiperheiden sosiaalietuuksien ja tulojen verkko on kuitenkin monimutkainen, ja lapsilisän verotuksen kohdentuminen ja hallinnolliset vaikutukset eivät ole helposti arvioitavissa. Paneudumme tässä SISU-mikrosimulointimallin tuottamiin laskelmiin verotuksesta (taulukko 3).

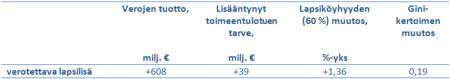

Taulukko 3. Lapsilisä säilytetään nykymuotoisena mutta siitä tehdään verotettava etuus (laskelmat vuoden 2014 tasossa).

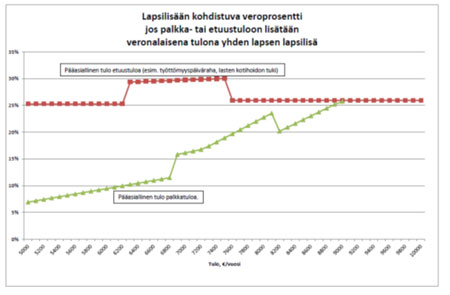

Laskelmassa lapsilisä verotetaan sen henkilön ansiotulona, jolle lapsilisä tällä hetkellä maksetaan. Mallin mukaan lapsilisien verottaminen tuottaisi julkistaloudelle noin 608 miljoonan lisätulot. Toimeentulotuen tarve lisääntyisi noin 39 miljoonalla eurolla. Malli tuottaa kuitenkin yllättäviä tuloksia, mitä tulee köyhyyteen ja tulonjaolliseen eriarvoisuuteen. Täysin päinvastoin kuin yleinen uskomus otaksuu, lapsiköyhyys lisääntyisikin verotuksen johdosta runsaalla prosenttiyksiköllä. Niin ikään Gini-kerroin kasvaisi 0,19 yksiköllä. Yllättävä tulema saanee selityksensä siitä, että lapsilisän verotuksessa kertautuu työtulon ja etuustulon (kuten työttömyysturvan) erilainen verotus etenkin pienillä tulotasoilla. Pienipalkkainen henkilö saisi noin 8 000 euron tulorajaan asti lapsilisän täysin verottomana, mutta työttömyysturvan saaja maksaisi lapsilisästä noin 25 prosentin marginaaliveroa myös pienillä tulotasoilla. Toisin sanoen työttömän, ja varsinkin perusturvalla olevan työttömän nettolapsilisä olisi yleensä pienempi kuin palkansaajan lapsilisä. Alla olevassa kuviossa on laskettu lapsilisätuloon kohdistuva marginaaliveroaste palkansaajalle ja työttömälle tulovälillä 5 000 euroa – 10 000 euroa/vuosi. Lapsilisän oletetaan olevan varsinaisen tulon päälle maksettavaa ”muuta ansiotuloa”, joka ei ole työtuloa.

Kuvio 1. Lapsilisään kohdistuva veroprosentti³ sosiaaliturvan etuustuloa ja palkkatuloa saavilla tulojen suuruuden mukaan.

Veroratkaisu ei mikrosimuloinnin mukaan tasoita tuloeroja, vaan vaikuttaa pikemminkin päinvastoin. Tämä yleisen ajattelutavan vastainen tulos johtunee edellä esitettyjen seikkojen lisäksi myös siitä, että lapsilisien saajat painottuvat yleensäkin jossain määrin tuloasteikon alempaan puoliskoon ja myös siitä, että pienituloisilla marginaaliveroaste tällaisessa laskelmassa on melko korkea. Lapsilisän ja siten usein todennäköisesti myös siihen kohdistuvan veron suhteellinen merkitys on suurempi pieni- kuin suurituloissa ryhmissä.

Yllättävään tulokseen vaikuttanee myös se, että veroprosentit vaihtelevat kunnittain. Kunnallisveroprosentilla on taipumus olla suurempaa niissä kunnissa, joissa on paljon sosiaaliturvan varassa eläviä ja muita pienituloisia. Vastaavasti rikkaissa kunnissa kunnallisveroprosentti on alhaisempi. Näin ollen nettomääräinen lapsilisä vaihtelee asuinkunnan mukaan. Alhaisin kunnallisveroprosentti on 16.50 ja korkein 22.50. Nettolapsilisä olisi myös suurempi kirkkoon kuulumattomille kuin kirkollisveroa maksaville. Lisäongelma syntyy verotuksen eriytymisestä pääoma- ja ansiotulojen verotukseen. Lapsilisiä ei voine määritellä pääomatuloiksi. Henkilö, jolla on suuret pääomatulot, mutta mitättömät ansiotulot, voisi saada lapsilisän verottomasti.

Verotusmalliin sisältyy sekä eräitä periaatteellisia kysymyksiä että teknisempiä – mutta toki ratkaistavissa olevia – ongelmia. Ensinnäkin periaatteellisella tasolla se on vastoin perhepoliittisen tasauksen ajatusta ja sitä, että kyseessä on kulukorvaus. Verottaminen alkaisi aikaa myöten nakertaa myös lapsilisien universaalisuusperiaatetta.

Veromalliin sisältyy myös kosolti teknisiä ongelmia. Lapsilisien verotuksessa pitäisi ensin ratkaista verovelvollisuus: suurempituloinen puoliso, pienituloisempi puoliso tai molemmille puolisoille tasan jaettuna? Riippumatta siitä, miten verovelvollisuus määritellään, syntyy mahdollisuus, että yksinhuoltajan ja puolisoiden tilanne ei ole kaikilta osin tasapuolinen. Pienituloisen yksinhuoltajan lapsen nettolapsilisä voi jäädä pienemmäksi kuin puolisoiden saama nettolapsilisä muuten samankaltaisessa tilanteessa. Yksinhuoltajan lapsilisän korotus kylläkin tasoittaa tilannetta. Lisäksi ennakonpidätyksen hoitaminen olisi lisäkustannus Kelalle, ja siihen liittyisi varsin runsaasti tiedonsiirtoa ja rahaliikennettä Kelan ja veroviranomaisten kesken.

Yksi vaihtoehto on myös, että mahdollinen verotus kompensoitaisiin osittain tai kokonaan lapsilisiä nostamalla. Se ei ole aivan yksinkertaista, sillä mahdollinen kompensaatio nostaisi myös verojen tuottoa. Halutun tasapainon tai säästön saavuttaminen tällä keinolla voi vaatia yllättävän suuria lapsilisän korotuksia.

Pois rikkailta?

Lapsilisän tulovähenteisyys ja lapsilisien poistaminen suurituloisilta ovat poliittisen retoriikan kannalta helppoja ratkaisuja: ”Otetaan rikkailta ja annetaan köyhille”. Niihin kuitenkin sisältyy edellä kuvatut veromallin ongelmat, tosin vaikeammin ratkaistavina ja enemmän byrokratiaa vaativina. Olisi tarkemmin selvitettävä vaihtelevia tuloja, perhesuhteita ja muita etuuden saantiehtoja. Toimeentulotuen ja asumistuen lisäksi pienituloisille suunnattaisiin nyt uusi tulonsiirto, joka pahentaisi työn vastaanottamiseen liittyviä kannustinloukkuja. Näistähän on sosiaaliturvaa yksinkertaistamalla nimenomaisesti yritetty päästä eroon. Lapsilisien poistaminen suurituloisilta heikentäisi järjestelmän legitimiteettiä, romuttaisi periaatteen perhekustannusten tasauksesta ja siirtäisi painopistettä kohti yleistä tulontasausta. Tällöin jouduttaisiin pohtimaan, ovatko lapsilisät ylipäätään enää tarpeellisia. Tulontasaushan voidaan hoitaa verotuksen ja muitten tulonsiirtojen kautta.

Kestääkö ”hallitusherrojen” peukalointi?

Edellä olevilla laskelmilla emme ota kantaa eri vaihtoehtojen paremmuudesta tai siitä, tuleeko lapsilisiä tai ylipäätään mitään muutakaan sosiaaliturvaa leikata vai ei. Tuomme esiin eri vaihtoehdoille simuloituja vaikutuksia. Tavoitteemme on, että kiihkeänä käyvään väittelyyn saataisiin vähän enemmän muutakin pohjaa kuin olettamuksia.

Lähestyvät vaalit pitävät yllä ja antavat lisäpontta edellä kuvattuun väittelyyn lapsilisien kohtalosta. Näin ennen muuta loppusyksystä, kun eduskunta käsittelee hallituksen budjettiesitystä. Nähtäväksi jää, missä määrin ”hallitusherrat” pystyvät pitämään kiinni päätöksestään puuttua ’yhteiskuntajärjestyksemme kallisarvoiseen ja koskemattomaan osaan”.

Jos edellä esitettyjä vaihtoehtoja arvioidaan Peter Hallin kehikolla, niin juustohöylä on selkeästi ensimmäisen kertaluokan muutos. Tasaetuun siirtyminen on liukumista kohti toisen asteen reformia. Veromallin voi katsoa edustavan toista astetta, tai kenties toisen ja kolmannen asteen välimuotoa. Tulovähenteisyys ja tarveharkintaisuus olisivat selkeästi kolmannen asteen muutoksia. Tällöin sekä tavoitteet, että instrumentit vaihdettaisiin. Suomen sosiaalipolitiikan historiasta löytyy esimerkkejä kaikista näistä. Kaiken asteiset muutokset ovat mahdollisia. Joskus riittää ensimmäinen aste, joskus vaaditaan perusteellisempaa reformia.

Edellä esitetty tarkastelu osoittaa, että poliittinen retoriikka yksinkertaistaa asioita ja saattaa antaa asioista väärän kuvan. Siksi päätösten pohjaksi tarvitaan vaikutusarvioita. Retoriikka on yksi asia, laskelmat ovat toinen asia, ja toteutunut kehitys on kolmas asia. Pulma vain on se, että ensimmäinen on kovin tarkoitushakuista ja valikoivaakin, toinen voi antaa väärät estimaatit, ja kun kolmas tapahtuu, voidaan turvautua vain jälkiviisauteen.

Elina Ahola

Tutkija

Pertti Honkanen

Johtava tutkija

Ulla Hämäläinen

Johtava tutkija

Olli Kangas

Tutkimusprofessori

Jussi Tervola

Tutkija

Maria Valaste

Tutkija

Sähköpostit: etunimi.sukunimi@kela.fi

Alaviitteet:

[1] Gini-kerroin mittaa tulonjaollista eriarvoisuutta. Kerroin vaihtelee 0:n ja 100:n välillä. Ginin arvo 0 kertoo, että yhteiskunnassa ei ole lainkaan tuloeroja. Kaikki saavat täsmälleen saman tulon. Arvo 100 puolestaan ilmaisee tulonjaon äärimmäisen epätasa-arvoisuuden. Suurin tulonsaajayksikkö saa kaikki tulot ja muille ei jää mitään. Gini-kertoimella mitattuna Suomi kuuluu pienten tuloerojen maihin, joskin Suomi (SISU-mallin Gini = 27,9; Maailman pankin Gini = 26,9) on jonkin verran epätasa-arvoisempi kuin Ruotsi (Gini = 25,0), Norja (25,8) tai Tanska (24,0). Yhdysvalloissa Ginin arvo on 45,0. Useissa Afrikan maissa päädytään Ginin arvoihin, jotka ylittävät 60.

[2] Kulutusyksikköä kohti lasketuilla tuloilla voidaan verrata erikokoisia kotitalouksia keskenään. Yleisimmin käytössä olevassa kulutusyksikköasteikossa kotitalouden ensimmäinen aikuinen saa painon 1 ja muut yli 13-vuotiaat saavat painon 0,5. Kotitaloudessa asuvat 0-13 –vuotiaat saavat kukin painon 0,3. (ks. http://www.tilastokeskus.fi/meta/kas/kulutusyksikko.html).

[3] Mallissa lasketaan yhden lapsen lapsilisään kohdistuva vero tulovälillä 5 000 – 10 000 euroa/vuosi. Prosentti lasketaan jakamalla lapsilisän veronalaisuudesta syntyvä veronlisäys lapsilisän vuosittaisella arvolla (12 *104,19 euroa).